Atenție! Marți, 30 aprilie expiră termenul limită de prezentare a Declarației cu privire la impozitul pe venit de persoanele fizice

Mai sunt zile numărate până la expirarea termenului de depunere a Declarației cu privire la impozitul pe venit pentru 2023 de persoanele fizice care nu desfășoară activitate de întreprinzător. Aceasta poate fi prezentată fie în format electronic, fie pe suport pe hârtie. Condițiile stabilite de lege nu impun obligația de a depune darea de seamă doar pentru faptul că ai obținut venit din mai multe surse pe parcursul anului. Declarația se depune în cazul în care apare obligația de achitare a impozitului pe venit sau se dorește direcţionarea unui cuantum procentual (2%) din impozitul pe venit calculat anual la buget. Care persoane sunt obligate să-și declare veniturile până lunea viitoare, află din articol.

Cine este obligat să prezinte darea de seamă fiscală?

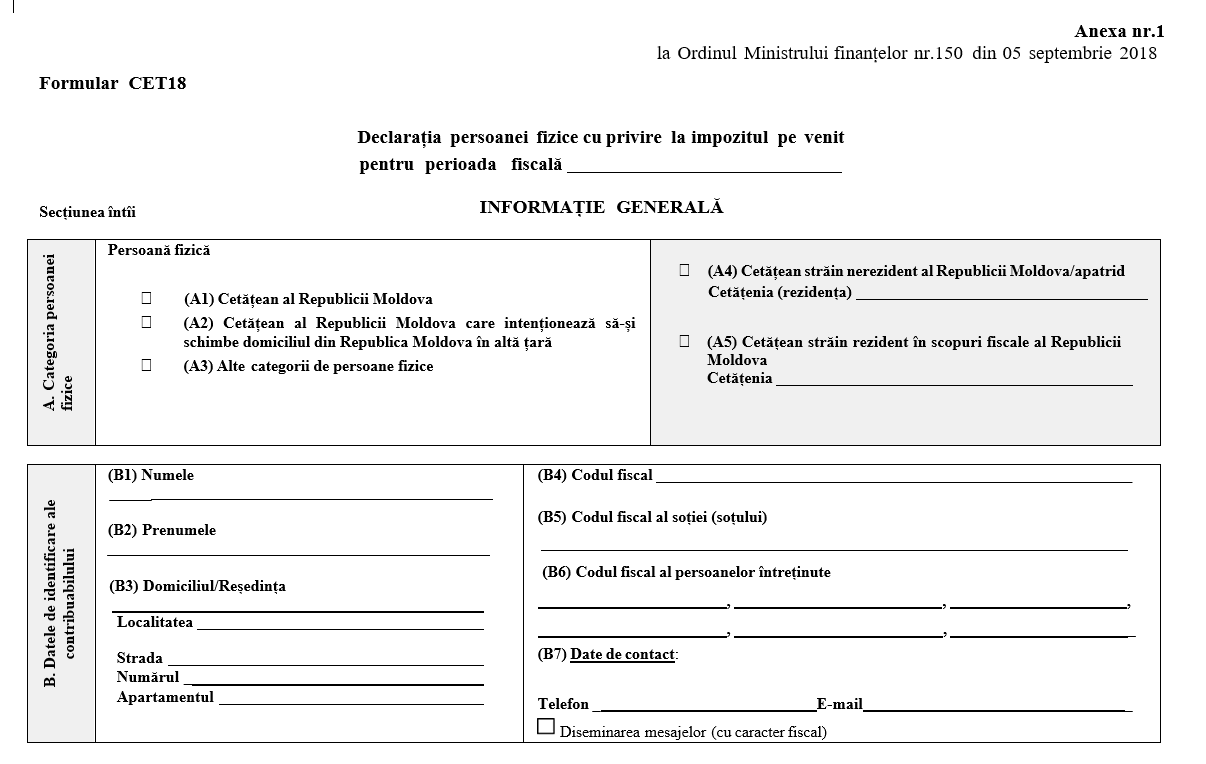

Dreptul de a prezenta Declarația cu privire la impozitul pe venit (Formularul CET 18) îl au toți contribuabilii, însă obligația de a depune acest document survine la persoanele fizice care nu desfășoară activitate de întreprinzător și care sunt:

- persoane fizice (cetăţenii Republicii Moldova, cetăţenii străini, apatrizii, inclusiv membrii societăţilor şi acţionarii fondurilor de investiţii) care au obligaţii privind achitarea impozitului;

- persoane care practică activitate profesională, indiferent de prezenţa obligaţiei privind achitarea impozitului;

- persoane fizice rezidente care au utilizat scutirea personală şi au obţinut venituri impozabile anuale mai mari de 360.000 de lei pe parcursul perioadei fiscale de declarare, cu excepţia veniturilor prevăzute la art.901;

- persoane fizice rezidente (cetăţeni ai Republicii Moldova, cetăţeni străini şi apatrizi, inclusiv membri ai societăţilor şi acţionari ai fondurilor de investiţii) care direcţionează un cuantum procentual din impozitul pe venit calculat anual la buget;

- persoane fizice nerezidente care obţin venituri conform art.74.

Care sunt metodele de prezentare a Declarației?

În scopul simplificării modului de declarare a veniturilor pentru anul 2023, Declarația cu privire la impozitul pe venit poate fi depusă în format electronic sau pe suport de hârtie.

Cum poți depune declarația în format electronic? Simplu, prin intermediul serviciului „Declarație electronică” utilizând modulul „Declaraţia precompletată”. Serviciul permite previzualizarea, modificarea și transmiterea Declarației cu privire la impozitul pe venit, accesând „Cabinetul personal al contribuabilului” de pe portalul www.sfs.md. Pentru a depune on-line Declarația pe venit, este necesar să deții semnătura electronică sau mobilă. Informații detaliate aici.

Declarația se consideră recepționată din momentul expedierii acesteia de către contribuabil, doar în cazul în care este aplicată semnătura electronică a contribuabilului pe documentul transmis. Confirmare despre recepționarea declarației o constituie notificarea recepționată la email-ul de expediere. Totodată, este posibilă prezentarea declarației semnate olograf în formă scanată la adresa de e-mail cet@sfs.md. Declarația se consideră recepționată cu condiția confirmării identității declarantului în modul stabilit de Serviciul Fiscal de Stat.

Cum poți achita online impozitul pe venit?

Impozitul pe venit poate fi achitat online prin intermediul serviciului guvernamental de plăți electronice Mpay sau serviciului „Achitarea online a impozitelor și taxelor de către persoanele fizice cetățeni” din „Cabinetul personal al contribuabilului” care poate fi accesat de pe pagina web www.sfs.md. Ghidul privind achitarea impozitelor și taxelor online poate fi vizualizat aici.

Cum poți depune declarația pe suport de hârtie?

Formularul CET 18 poate fi prezentat la orice Direcție deservire fiscală a Serviciului Fiscal de Stat solicitând versiunea Declarației precompletate sau prin depunerea Declarației rapide. Persoanele fizice pot depune Declarația la oricare subdiviziune a Serviciului Fiscal de Stat, indiferent de locul de domiciliu sau reședința acestora.Telefoanele de contact și adresele subdiviziunilor SFS le poți consulta aici.

Pentru depunerea declarației trebuie să prezinți buletinul de identitate sau un alt document ce confirmă identitatea. La fel, Declarația poate fi prezentată de către reprezentantul /reprezentantul legal al contribuabilului, cu condiția confirmării identității și împuternicirilor acestuia prin procură sau printr-un certificat/ act emis de autoritatea competentă. Declarația poate fi depusă și prin intermediul oficiului poștal, printr-o scrisoare recomandată. Formularul Declarației cu privire la impozitul pe venit și Regulamentul privind modul de completare pot fi descărcate aici.

Adresa contribuabilului trebuie indicată în darea de seamă fiscală, dacă este specificat codul fiscal și numele acestuia?

Potrivit Regulamentului privind modul de completare a Declaraţiei persoanei fizice cu privire la impozitul pe veni, în poziția B3 din secțiunea întâi a documentului, în mod obligatoriu se indică domiciliul sau reşedinţa persoanei fizice. Totodată, în conformitate cu prevederile Codului Fiscal, darea de seamă fiscală se consideră recepţionată de organul fiscal în cazul în care contribuabilul prezintă dovezi în acest sens: un exemplar de dare de seamă fiscală cu menţiunea organului fiscal că a primit-o, o recipisă eliberată de organul fiscal, avizul poştal, o recipisă electronică de confirmare a acceptării acesteia în sistemul informaţional al Serviciului Fiscal de Stat, etc

Contribuabilul sau reprezentantul acestuia, persoana lui cu funcţie de răspundere semnează darea de seamă fiscală, asumându-și răspunderea prevăzută de lege pentru prezentarea de date şi informaţii false sau eronate.

Persoana fizică este obligată să prezinte Declarația cu privire la impozitul pe venit dacă a avut două și mai multe locuri de muncă în decursul perioadei fiscale?

Conform prevederilor Codului Fiscal, sunt obligate să prezinte Declarația cu privire la impozitul pe venit persoanele fizice:

- care au obligaţii privind achitarea impozitului;

- care direcţionează un cuantum procentual din impozitul pe venit calculat anual la buget;

- persoanele fizice rezidente care au utilizat scutirea personală și au obținut venituri impozabile anuale mai mari de 360.000 de lei pe parcursul perioadei fiscale de declarare.

Respectiv, persoana fizică nu este obligată să prezinte declarația cu privire la impozitul pe venit, dacă pe parcursul anului va obține venit impozabil sub formă de salarii la locul de muncă de bază sau prin cumul, sub formă de venituri obţinute din prestarea serviciilor şi/sau lucrărilor efectuate.

Persoanele fizice care au beneficiat de pensie și de salariu de la un singur loc de muncă sunt obligate să prezinte Declarația?

În venitul brut nu se include anuităţile sub formă de drepturi de asigurări sociale achitate din bugetul asigurărilor sociale de stat şi drepturi de asistenţă socială achitate din bugetul de stat, specificate de legislaţia în vigoare, inclusiv primite în baza tratatelor internaţionale la care Republica Moldova este parte.

Astfel, conform normelor legislative, persoana fizică care a obținut venit sub formă de salariu de la un singur loc de muncă și concomitent a beneficiat de pensie nu are obligația de a prezenta Declarația cu privire la impozitul pe venit, dacă nu are obligaţii privind achitarea impozitului și veniturile impozabile anuale nu sunt mai mari de 360.000 de lei pe parcursul perioadei fiscale de declarare. Însă, în cazul în care au fost admise erori la calcularea și reținerea impozitului pe venit din salariu, la persoana fizică apare obligația achitării impozitului și, astfel, apare obligația de a prezenta darea de seamă fiscală.

Donațiile sau moștenirile se includ în darea de seamă fiscală?

Patrimoniul primit de către persoanele fizice ale Republicii Moldova cu titlu de donaţie sau de moştenire, cu excepţia donaţiilor efectuate conform art. 901 alin. (31) din Codul Fiscal reprezintă sursă de venit neimpozabilă. Reținerea finală a impozitului, în mărime de 6% din mărimea sumei mijloacelor băneşti donate persoanelor fizice, scutește beneficiarul veniturilor de la includerea lor în componența venitului brut, precum şi de la declararea acestora. Astfel, ținând cont de prevederile menționate, patrimoniul primit cu titlu de donație sau moștenire de către persoana fizică rezidentă nu urmează a fi declarat, respectiv, nu apare obligația de a fi inclus în Declarația cu privire la impozitul pe venit.

Câștigurile de la loterii şi/sau pariuri sportive trebuie declarate?

Dat fiind faptul că reținerea impozitului pe venit din câștigurile de la loterii şi/sau pariuri sportive este finală, art. 901 alin. (33) din Codul Fiscal prevede că persoana fizică nu va fi obligată să includă veniturile date în Declarația persoanei fizice cu privire la impozitul pe venit (Formularul CET 18).

Cum se prezintă darea de seamă fiscală și ce documente urmează a fi anexate pentru confirmarea veniturilor declarate?

Darea de seamă fiscală se prezintă utilizând, în mod obligatoriu, metode automatizate de raportare electronică, în forma şi în modul reglementat de Serviciul Fiscal de Stat. Instituția prestează un spectru larg de servicii fiscale electronice destinate contribuabililor, persoane fizice, în materie de raportare fiscală şi acces on-line la informaţii cu privire la obligaţiile fiscale curente, precum şi alte informaţii utile. Serviciile fiscale electronice sunt menite să simplifice accesul la informaţie şi procesele de interacţiune a contribuabililor cu Serviciul Fiscal de Stat. Accesează toate serviciile fiscale electronice aici.

Legislația fiscală și Regulamentul privind modul de completare a Declarației (Formularul CET 18), aprobat prin Ordinul Ministerului Finanțelor nr.150/2018, nu prevede anexarea documentelor confirmative în scop de confirmare a veniturilor declarate.

Desemnarea procentuală

Persoanele fizice rezidente care nu au datorii la impozitul pe venit pentru perioadele fiscale anterioare sunt în drept de a desemna un cuantum procentual de 2% din suma impozitului pe venit calculat anual la buget către unul dintre beneficiarii desemnării procentuale. Lista beneficiarilor desemnării procentuale este accesibilă pe pagina web oficială a Agenției Servicii Publice.

Este important de menționat că, orice persoană fizică rezidentă care dorește să direcționeze 2% din suma impozitului pe venit calculat anual la buget, trebuie să depună Declarația cu privire la impozitul pe venit - Formularul CET 18, în termenul stabilit de legislaţia fiscală, atât în format electronic, cât și pe hârtie.

Astfel, în secțiunea a cincea a declarației CET 18 (câmpul M1), urmează a fi completat codul fiscal din 13 cifre (IDNO) al organizației beneficiare. Informația completă a beneficiarilor, cum ar fi, codul fiscal, adresa juridică și denumirea organizației poate fi aflată accesând Lista beneficiarilor desemnării procentuale, publicată în fiecare an de către Agenția Servicii Publice. Pentru ca desemnarea procentuală să fie validată, contribuabilul trebuie să întrunească următoarele cerințe:

- să depună în termen Declarația cu privire la impozitul pe venit (Formularul CET 18), electronic sau pe suport de hârtie;

- să nu înregistreze restanțe la impozitul pe venit pentru perioadele anterioare perioadei fiscale în care a fost efectuată desemnarea procentuală;

- să achite integral şi în termen impozitul pe venit pentru perioada fiscală pentru care s-a făcut desemnarea;

- să efectueze desemnarea procentuală în folosul unei singure organizații incluse în lista beneficiarilor desemnării procentuale publicată anual pe pagina web a Agenției Servicii Publice.

Pentru informații suplimentare, poți contacta orice Direcție deservire fiscală a SFS (toate datele de contact pot fi vizualizate aici), sau poți apela Centrul unic de apel al Serviciului Fiscal de Stat la numărul 0-8000-1525 (apel gratuit).

Ce sancțiuni riscă persoanele fizice care prezintă Declarația după termenul de 30 aprilie?

Nerespectarea modului de întocmire şi de prezentare a dării de seamă fiscale se sancţionează cu o amendă de la 200 la 400 de lei pentru fiecare dare de seamă fiscală, dar nu mai mult de 2000 de lei pentru toate dările de seamă fiscale, aplicată contribuabilului persoană fizică, care nu practică activitate de întreprinzător, ce a săvârșit o încălcare fiscală. În cazul în care acesta este lipsit de capacitate de exerciţiu sau are capacitate de exerciţiu restrânsă, pentru încălcarea fiscală săvârșită de el reprezentantul său legal (părinţii, înfietorii, tutorele, curatorul) poartă răspundere în funcţie de obiectul impozabil, de obligaţia fiscală şi de bunurile contribuabilului.

Sancțiunea prevăzută se va aplica ținând cont de prevederile art. 231 alin. (4) și art. 235 alin. (11) din Codul Fiscal. Conform art. 3011 alin. (2) din Codul Contravențional, neprezentarea în termenul stabilit de legislaţie a dării de seamă fiscale şi a informaţiei aferente raporturilor de muncă pentru stabilirea drepturilor sociale şi medicale se sancţionează cu amendă de la 6 la 12 unităţi convenţionale aplicată persoanei cu funcţie de răspundere. Totodată, pentru neplata impozitului şi taxei în termenul stabilit conform legislației fiscale se aplică o majorare de întârziere (penalitate), în conformitate cu art. 228 alin. (2) din Codul Fiscal.

în inbox

Concluzii

Persoanele fizice mai au la dispoziție 8 zile, termen în care sunt așteptate să prezinte darea de seamă fiscală pentru anul trecut. În cazul în care contribuabilul a lucrat la două sau mai multe locuri de muncă, dar de la care a fost reținut corect impozitul pe venit la sursa de plată datorată din veniturile respective, atunci contribuabilul nu are obligația de a depune declarația cu privire la impozitul pe venit. Dacă contribuabilul a lucrat doar la un singur loc de muncă, dar de unde nu s-a reținut corect la sursa de plată, iar în rezultatul calculării impozitului datorat pentru anul fiscal respectiv, luând în considerare și deducerile la care are dreptul contribuabilul, acesta are obligația de achitare a impozitului, fiind obligat sa depună declarația cu privire la impozitul pe venit, indiferent de faptul că a avut doar o singură sursă de venit.

În acest sens, este necesar ca persoana să calculeze pentru fiecare an fiscal separat, dacă impozitul pe venit reținut la sursa de plată corespunde obligației fiscale datorate la buget pentru anul respectiv, cu scopul de a stabili dacă nu are obligația de a achita impozitul pe venit suplimentar la suma impozitului pe venit reținut la sursa de plată.

În cazul în care s-a reținut în plus impozit pe venit la sursa de plată, contribuabilul este în drept de a depune declarația cu privire la impozitul pe venit pentru a solicita restituirea sumei achitate în plus.

Serviciul Fiscal de Stat informează că Direcțiile deservire fiscală vor activa cu regim special în perioada recepționării Declarațiilor cu privire la impozitul pe venit pentru anul 2023 de la persoanele fizice (cetățeni).