25 martie - termenul limită de prezentare a Declarației cu privire la impozitul pe venit pentru persoanele juridice

Mai sunt zile numărate până la expirarea termenului de prezentare a Declarației cu privire la impozitul pe venit pentru perioada fiscală 2023 de către persoanele juridice și cele fizice care practică activitate de întreprinzător, precum și de către contribuabilii care desfășoară activitate profesională. Serviciul Fiscal de Stat atenționează că declarația se prezintă în mod obligatoriu, prin metode automatizate de raportare electronică. Cei care nu se vor conforma, riscă să fie amendați. În ce constau sancțiunile, află din articol.

Cine este obligat să prezinte Declarația cu privire la impozitul pe venit în Republica Moldova?

Dreptul de a prezenta Declaraţia persoanei fizice cu privire la impozitul pe venit îl au toţi contribuabilii. Dar obligația revine următoarelor categorii:

- persoanele fizice care au obligaţii privind achitarea impozitului;

- persoanele care practică activitate profesională;

- persoanele fizice rezidente care au utilizat scutirea personală și au obținut venituri impozabile anuale mai mari de 360.000 de lei pe parcursul perioadei fiscale de declarare;

- persoanele fizice rezidente care direcţionează un cuantum procentual din impozitul pe venit calculat anual la buget;

- persoanele fizice nerezidente care obţin venituri conform art.74 din Codul Fiscal;

- persoanele juridice rezidente, inclusiv cele specificate la art. 512 şi 513, cu excepţia autorităţilor publice şi instituţiilor publice, indiferent de prezenţa obligaţiei privind achitarea impozitului;

- formele organizatorice rezidente cu statut de persoană fizică, potrivit legislaţiei, indiferent de prezenţa obligaţiei privind achitarea impozitului;

- reprezentanţa permanentă a nerezidentului în Republica Moldova, indiferent de prezenţa obligaţiei privind achitarea impozitului.

Ne-am gândit să-ți ușurăm munca și am decis să-ți punem la dispoziție Declarația persoanei fizice cu privire la impozitul pe venit și Declarația persoanei juridice cu privire la impozitul pe venit, pe care le poți accesa și descărca pentru a le completa și prezenta Serviciului Fiscal de Stat. Alte formulare de prezentare a dării de seamă fiscale, destinate persoanelor juridice, pot fi accesate aici.

25 martie sau 30 aprilie? Cine și când trebuie să prezinte dările de seamă fiscală?

Facem claritate din start. Termenul de 25 martie este stabilit pentru depunerea dărilor de seamă fiscale pentru persoanele juridice și cele fizice care practică activitate de întreprinzător, precum și de către contribuabilii care desfășoară activitate profesională, iar 30 aprilie pentru depunerea Declarației cu privire la impozitul pe venit pentru persoanele fizice - cetățeni.

Persoanele juridice rezidente, inclusiv cele specificate la art. 512 şi 513 din Codul Fiscal, cu excepţia autorităţilor publice şi instituţiilor publice, formele organizatorice rezidenţi cu statut de persoană fizică, persoanele care desfășoară activități profesionale, reprezentanța permanentă a nerezidentului în Republica Moldova, sunt obligate să prezinte declarația cu privire la impozitul pe venit, indiferent de prezenţa obligaţiei privind achitarea impozitului.

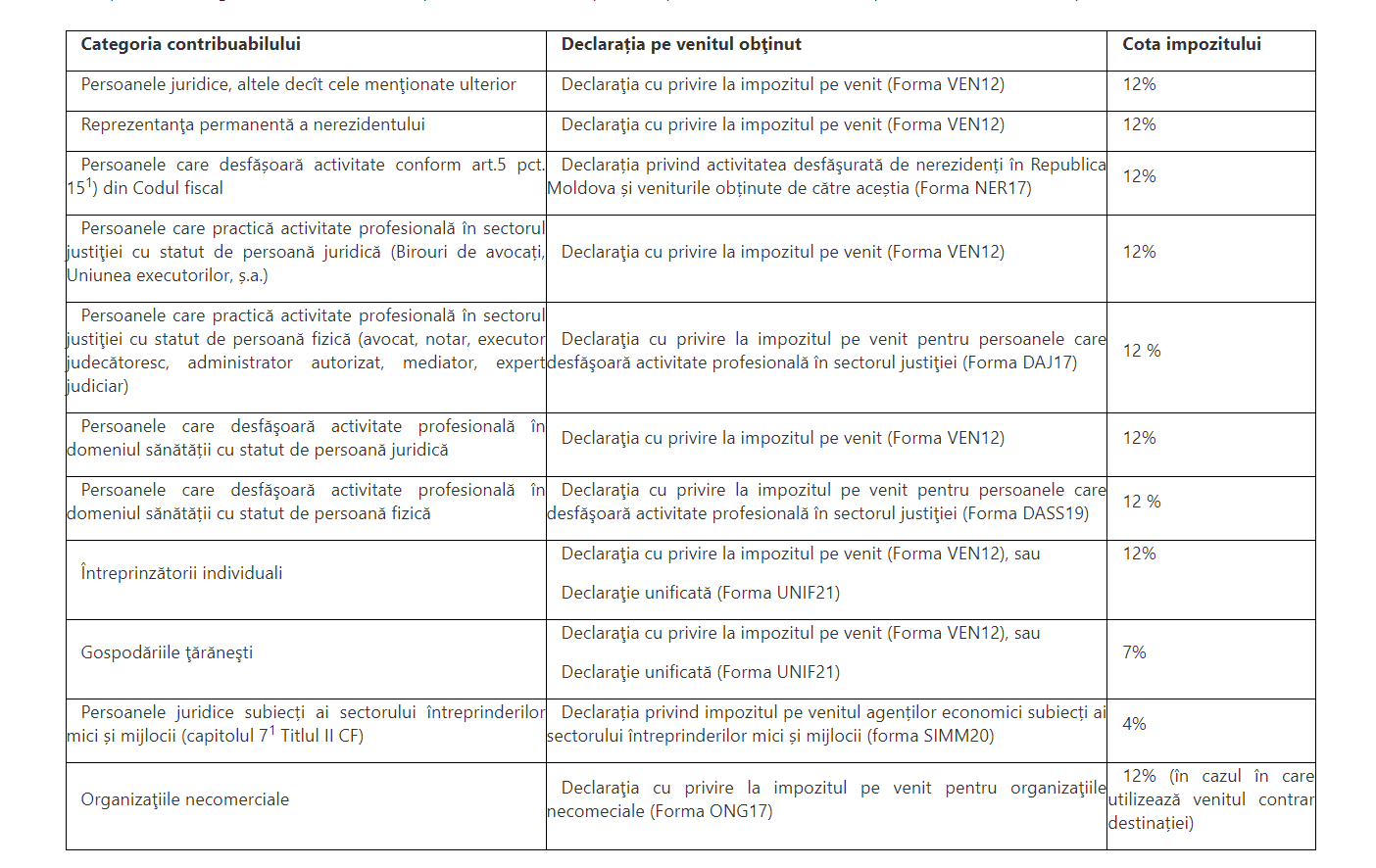

Cota aferentă impozitului pe venit se aplică corespunzător categoriei de contribuabili. Spre exemplu, persoanele care practică activitate profesională în sectorul justiţiei, cu statut de persoană juridică (Birouri de avocați, Uniunea executorilor) achită un impozit de 12% din venit, gospodăriile țărănești - 7 procente, iar persoanele juridice subiecți ai sectorului întreprinderilor mici și mijlocii - 4%.

sursa: Serviciul Fiscal de Stat

Începând cu perioada fiscală 2023, potrivit art. 87 alin.(11) din Codul Fiscal, întreprinderile clasificate ca întreprinderi micro, mici sau mijlocii, conform prevederilor art.5 alin.(1) din Legea nr.179/2016, în cazul nedistribuirii dividendelor din profitul aferent perioadelor 2023 - 2025 inclusiv, nu achită impozitul pe venit din activitatea de întreprinzător până în momentul repartizării profitului pentru plata dividendelor, inclusiv sub formă de acțiuni sau cote-părți din profitul obţinut în perioadele fiscale 2023–2025 inclusiv.

La momentul distribuirii dividendelor din profitul aferent perioadelor fiscale 2023-2025 inclusiv, suma impozitului pe venit spre achitare se va determina prin aplicarea proratei faţă de suma impozitului pe venit calculat pentru perioada fiscală din venitul impozabil aferent perioadei fiscale respective, conform prevederilor art.87 alin.(11) din Codul Fiscal.

Opțiunea de alegere a aplicării prevederilor menționat se realizează prin bifarea boxei corespunzătoare literei ”S” din Declarația - VEN12.

Alegerea opțiunii de aplicare a prevederilor menționate este opțională și se face prin prezentarea declarației doar până la expirarea termenului de prezentare, conform art. 83 din Codul Fiscal, adică în termen de până la data de 25 martie, inclusiv. Nu se iau în considerare declarațiile corectate depuse după termenul respectiv, dacă unul dintre scopurile corectării vizează modificarea opțiunii de aplicare a prezentului alineat.

Atenție! Nu pot aplica prevederile art. 87 alin.(11) din Codul Fiscal întreprinderile individuale, gospodăriile țărănești, rezidenții zonelor economice libere, rezidenții Portului Internațional Liber „Giurgiulești”, rezidenții Aeroportului Internațional Liber „Mărculești”, rezidenții parcurilor pentru tehnologia informaţiei, agenţii economici care aplică regimul fiscal stabilit în cap. 71 şi agenţii economici care desfășoară activități financiare şi de asigurări prevăzute în secțiunea K a Clasificatorului activităților din economia Moldovei.

Cine va achita impozitul pe venit și va prezenta Declarația minorului dacă a înregistrat venit impozabil?

Potrivit art. 26 alin.(1) din Codul Civil, capacitatea deplină de exercițiu începe la data când persoana fizică devine majoră, adică la împlinirea vârstei de 18 ani. Toate actele juridice pentru şi în numele minorului până la împlinirea vârstei de 14 ani pot fi încheiate doar de părinte, adoptator sau tutore, în condiţiile prevăzute de lege. Minorul care a împlinit vârsta de 14 ani încheie acte juridice cu încuviinţarea părintelui, adoptatorului sau a curatorului, iar în cazurile prevăzute de lege, şi cu încuviinţarea autorităţii tutelare.

Operațiunile de încasare, de plată şi de administrare a mijloacelor băneşti efectuate în numele minorului care nu are capacitate deplină de exerciţiu se fac exclusiv prin contul deschis pe numele acestuia, dacă legea nu prevede altfel pentru anumite categorii de plăţi. Astfel, reieșind din cele expuse, în cazul în care minorul a înregistrat venit impozabil, Declarația cu privire la impozitul pe venit urmează a fi prezentată de către unul dintre părinții minorului, adoptatorul sau tutorele acestuia. Achitarea impozitului în numele acestuia urmează a fi efectuată exclusiv prin contul deschis pe numele acestuia.

Ce sancțiuni riscă persoanele fizice și juridice care prezintă Declarația după termenul de 25 martie și, respectiv, 30 aprilie?

Nerespectarea modului de întocmire şi de prezentare a dării de seamă fiscale se sancţionează cu:

-

o amendă de la 200 la 400 de lei pentru fiecare dare de seamă fiscală, dar nu mai mult de 2000 de lei pentru toate dările de seamă fiscale, aplicată contribuabilului persoană fizică, care nu practică activitate de întreprinzător, ce a săvârșit o încălcare fiscală. În cazul în care acesta este lipsit de capacitate de exerciţiu sau are capacitate de exerciţiu restrânsă, pentru încălcarea fiscală săvârșită de el reprezentantul său legal (părinţii, înfietorii, tutorele, curatorul) poartă răspundere în funcţie de obiectul impozabil, de obligaţia fiscală şi de bunurile contribuabilului;

-

o amendă de la 500 la 1000 de lei pentru fiecare dare de seamă fiscală, dar nu mai mult de 10.000 de lei pentru toate dările de seamă fiscale, aplicate persoanelor juridice a cărui persoană cu funcţie de răspundere a săvârșit o încălcare fiscală și persoanelor fizice care practică activitate de întreprinzător, care desfăşoară activităţi independente, care desfăşoară servicii profesionale şi care practică activitate profesională în sectorul justiţiei care au săvârșit o încălcare fiscală sau ale căror persoane cu funcţie de răspundere au săvârșit o încălcare fiscală.

Sancțiunea prevăzută se va aplica ținând cont de prevederile art. 231 alin. (4) și art. 235 alin. (11) din Codul Fiscal. Conform art. 3011 alin. (2) din Codul Contravențional, neprezentarea în termenul stabilit de legislaţie a dării de seamă fiscale şi a informaţiei aferente raporturilor de muncă pentru stabilirea drepturilor sociale şi medicale se sancţionează cu amendă de la 6 la 12 unităţi convenţionale aplicată persoanei cu funcţie de răspundere. Totodată, pentru neplata impozitului şi taxei în termenul stabilit conform legislației fiscale se aplică o majorare de întârziere (penalitate), în conformitate cu art. 228 alin. (2) din Codul Fiscal.

Dar, ce riscă cei care nu au declarat veniturile și nici nu au achitat impozitele, conform legislației fiscale?

Contribuabilul este obligat să întocmească şi să prezinte Serviciului Fiscal de Stat şi serviciului de colectare a impozitelor şi taxelor locale dările de seamă fiscale prevăzute de legislaţie, iar conform art. 8 alin. (2) lit. e) din Codul Fiscal, să achite la buget, la timp şi integral, sumele calculate ale impozitelor şi taxelor, asigurând exactitatea şi veridicitatea dărilor de seamă fiscale prezentate.

În cazul în care persoana a avut obligația de a prezenta darea de seamă fiscală și a achita impozitul/taxa în buget conform legislației fiscale, însă se constată că aceasta s-a eschivat de la calculul și de la plata impozitelor și taxelor, va fi aplicată sancțiunea prevăzută la art. 260 alin. (1) și art. 261 alin.(5) din Codul Fiscal.

Conform prevederilor art. 260 alin. (1) din Codul Fiscal, nerespectarea modului de întocmire şi de prezentare a dării de seamă fiscale se sancţionează cu o amendă de la 200 la 400 de lei pentru fiecare dare de seamă fiscală, dar nu mai mult de 2000 de lei pentru toate dările de seamă fiscale, aplicată contribuabililor specificaţi la art. 232 lit. b), şi cu amendă de la 500 la 1000 de lei pentru fiecare dare de seamă fiscală, dar nu mai mult de 10.000 de lei pentru toate dările de seamă fiscale, aplicată contribuabililor specificaţi la art. 232 lit. a) şi c).

De asemenea, potrivit art. 261 alin. (5) din Codul Fiscal, eschivarea de la calculul şi de la plata impozitelor, a primelor de asigurare obligatorie de asistenţă medicală şi a contribuţiilor de asigurări sociale de stat obligatorii, stabilite în cotă procentuală, se sancţionează cu o amendă de la 80% la 100% din suma impozitelor, a taxelor, a primelor de asigurare obligatorie de asistenţă medicală şi a contribuţiilor de asigurări sociale de stat obligatorii nedeclarate, stabilite în cotă procentuală. Subsecvent, conform art. 3011 alin. (2) se va aplica și amendă în mărime de la 6 la 12 unităţi convenţionale aplicată persoanei cu funcţie de răspundere pentru neprezentarea în termenul stabilit de legislaţie a dării de seamă fiscale

Concomitent, potrivit art. 228 alin. (2) din Codul Fiscal, pentru neplata impozitului şi taxei în termenul şi în bugetul stabilite conform legislaţiei fiscale se aplică o majorare de întârziere, calculată în funcţie de cuantumul impozitului, taxei şi de timpul scurs din ziua în care acestea trebuiau plătite, indiferent de faptul dacă au fost sau nu calculate la timp. Totodată, în conformitate cu prevederile art. 231 alin. (4) și art. 235 alin. (11) din Codul Fiscal, în cazul în care impozitul/taxa nedeclarată constituie până la 100 de lei pentru persoanele fizice care nu desfăşoară activitate de întreprinzător şi până la 1000 de lei pentru persoanele fizice care desfăşoară activitate de întreprinzător şi persoanele juridice, inclusiv pentru fiecare perioadă fiscală în parte, urmează a fi aplicată sancțiune sub formă de avertizare.

Cum persoanele juridice pot prezenta darea de seamă fiscală?

Darea de seamă fiscală se prezintă utilizând, în mod obligatoriu, metode automatizate de raportare electronică, în forma şi în modul reglementat de Serviciul Fiscal de Stat. Mai exact, persoanele juridice pot prezenta darea de seamă fiscală prin servicii de raportare fiscală electronică, precum „Declarația electronică” și „Declarația rapidă”. Toate serviciile fiscale electronice pot fi accesate aici. Accesează acest link, dacă întâmpini dificultăți în raportarea electronică fiscală.

Concluzii

Până pe 25 martie mai este exact o săptămână, așa că, dacă ești persoană juridică, te îndemnăm să te grăbești și să prezinți darea de seamă fiscală pentru anul trecut. Persoanele juridice, cu excepţia autorităţilor publice şi instituţiilor publice, formele organizatorice rezidenţi cu statut de persoană fizică, persoanele care desfășoară activități profesionale, reprezentanța permanentă a nerezidentului în Republica Moldova, sunt obligate să prezinte declarația cu privire la impozitul pe venit, indiferent de prezenţa obligaţiei privind achitarea impozitului.

Nu uita, declarația se prezintă în mod obligatoriu, prin metode automatizate de raportare electronică, disponibile la un click distanță.

Important! Doar persoanele fizice rezidente, care nu au datorii la impozitul pe venit pentru perioadele fiscale anterioare, sunt în drept de a desemna, până pe 30 aprilie, inclusiv, un cuantum de 2% din suma impozitului pe venit calculat anual la buget către unul dintre beneficiarii desemnării procentuale. Lista beneficiarilor desemnării procentuale este accesibilă pe pagina oficială a Agenției Servicii Publice.

Pentru aspecte aferente modului de completare a declarațiilor cu privire la impozitul pe venit sau de determinare a obligațiilor fiscale, în funcție de categoria de contribuabil, Serviciul Fiscal de Stat îți recomandă să consulți Baza Generalizată a Practicii Fiscale, compartimentul „Impozit pe venit”. De asemenea, te poți înscrie la seminarele de instruire pentru a înțelege mai bine modalitățile de completare a declarațiilor - forma VEN12 (persoane juridice). Pentru înregistrare accesează pagina „Seminare” de pe portalul www.sfs.md.

Pentru informații suplimentare, poți contacta direcțiile de deservire fiscală a Serviciul Fiscal de Stat sau poți apela Centrul unic de apel al Serviciului Fiscal de Stat la numărul 0-8000-1525. Succes!